JPモルガン コミュニティ・ブランチで支店再拡大

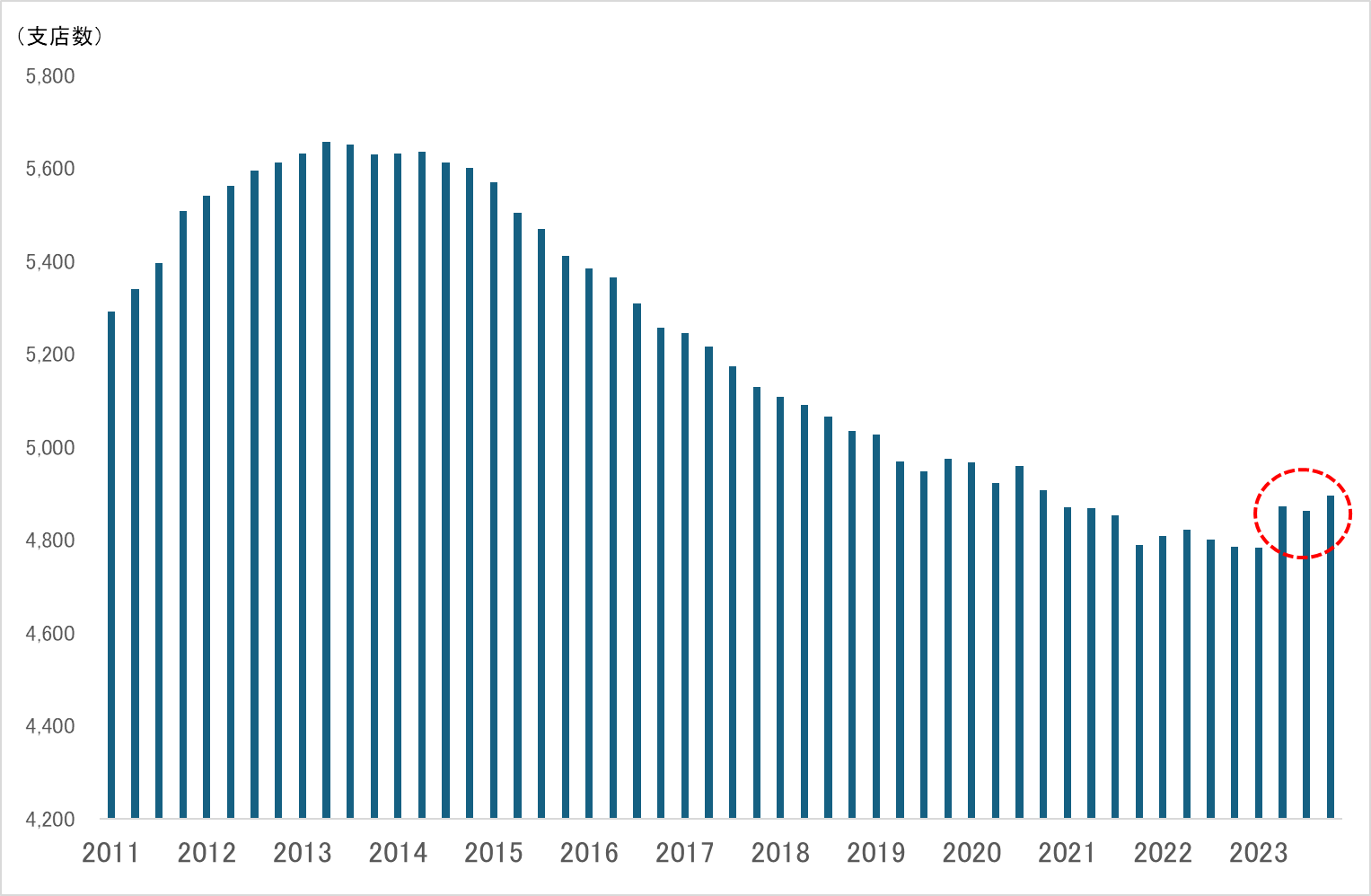

銀行支店はネットバンキングの普及に伴って減少の一途を辿ってきましたが、ここにきて変化の兆しがみられます。それを象徴するのが、米銀最大手JPモルガン・チェースの支店再拡大です。同行の支店数は2013年をピークに9年連続で減少していましたが、2022年になって下げ止まり、23年からは増加に転じています(グラフ参照)。オンラインだけでは顧客の顔が見えず重要な顧客ニーズを逃してしまう。支店を減らす一方では銀行の存在意義そのものが問われかねない──。同行の支店再拡大にはこうした危機感がうかがえます。

注目すべき点は、同行の新しい支店は従来とはまったく違うコンセプトで作られているという点です。新しい店舗とは「コミュニティ・ブランチ」と呼ばれるもので、地域との関わりを深めることを目的とした店舗です。地元住民向けに家計や資産運用に関するワークショップを開催したり、経営者向けセミナーを実施したりします。従業員の約8割は地元住民で、顧客は顔なじみのいるリラックスした空間で資産運用などの相談ができるわけです。

JPモルガンの支店数

邦銀も支店見直しへ

では日本の銀行はどうでしょう。メガバンクはそろって支店削減を掲げ、JPモルガンのような支店再拡大を示唆するニュースに乏しい印象を受けます。来店も予約が必要な支店が増えており、ふらっと相談できるような空間から遠ざかっているように見えます。

しかしそうした中でも、いくつかの銀行では一方的な支店削減を見直そうという動きが生まれつつあります。ここでは2つの事例を紹介します。

「おせっかい」をモットーとする京都信金の支店

一つ目のケースは京都信用金庫です。同金庫は71年に日本の金融機関として初めてコミュニティ・バンクを宣言、地域に寄り添った活動を続けてきた歴史があります。

金融業は単にお金を融通するだけでなく、事業者や市民に寄り添い地域課題を一緒に解決する存在。その考えは支店づくりにも如実に反映されています。

例えば2022年11月にリニューアルオープンした「膳所支店」は、まちづくりに振り切った店舗です。支店長を含む全員が30代以下の若手で自ら膳所支店勤務を希望した職員です。窓口営業時間を午前9時から正午12時までとし、12時以降は地域の社会課題に直接向き合う時間に充てます。来店が困難な顧客に伺うなど、積極的に地域の人々に接触しようとする姿勢は「おせっかい」という表現がぴったりです。

三井住友フィナンシャルグループの新型店舗「ストア」

二つ目は三井住友フィナンシャルグループです。同行は日常的な手続きをスマホで済ませることを前提とした金融サービスOlive(オリーブ)を展開しています。

対面からオンラインサービスに完全に舵を切ったかにみえる同行ですが、支店にはネットとは別の価値を見出しています。軽量型の新店舗「ストア」は相談業務に特化した支店です。

ストアでは、アバターを使った自動案内機で店舗運営費を削減する一方、行員は顧客との相談サービスに特化しています。2025年度までに、全店舗の6割にあたる250店超をストアに転換するそうです。

リアル空間で顧客を「とどまらせる」

ネットバンキングが普及する中で、なぜここにきて銀行支店の強化なのか。それはネットバンキングだけでは顧客を「とどまらせる」ことが難しいからです。

ネットバンキングのサイトでもクラウドファンディングなど様々な金融サービスが展開されています。しかし提案者が実現させたい目標や夢を熱く語っていても、膨大な情報が次から次へと目の前を通り過ぎるため、ネット上で顧客をとどまらせることが非常に難しいのです。

その点、支店は顧客を物理的に「とどまらせる」ことになるため、顧客が通り過ぎしてしまうリスクを回避することができます。例えばネットでよさそうな調理器具を見ても通り過ぎるのに、目の前で実演販売されると思わず立ち止まって見てしまう。身体性を伴うリアル空間には人を「とどまらせる力」があります。

これからの銀行支店 機能型からカフェ型まで

見直しが進められている銀行支店。今後はどのような店舗が生まれていくるのでしょう。

「フィジカル+デジタル」がキーに

私は新しい銀行支店に必要な要素は「フィジカル+デジタル」だと思います。JPモルガンのコミュニティ・ブランチで展開される様々なつながりや交流は、地域の人々がフィジカルなつながりを持つことを狙いとします。

ではなぜフィジカルにデジタルが加わる必要があるのでしょう。それは銀行支店内で生まれる地域の人々の交流・活動から生まれる価値を可視化するためです。

コミュニティ・ブランチで展開される様々なつながり・交流は、地域の人々が生み出す多様な価値を引き出すことになります。その価値が信用となり、お金や資本に変えるツールとなるのがデジタルの役割です。

例えば支店内で町内イベントを行った場合、イベントに貢献してくれた人に対し、地域通貨アプリで「いいね」を贈ることも可能です。これまで表に出にくかった地域の活動が価値として認識され、地域内で循環するのです。

また、移動型店舗(ポップアップ店舗)を利用すれば、人が多く集まる場所に支店が出向き、対面だけでなく画面上でも金融サービスが提供できます。このようにフィジカルとデジタルが合わさることで、これまでになかったような有益なサービスが提供できるのです。

新しい銀行支店のタイプ

すでに欧米の銀行ではフィジカル+デジタルによって、以下のような多様なタイプの銀行支店が展開されています。

- ITを駆使した機能特化型

- コンパクトな移動型ポップアップ店

- ゆったり空間のカフェ型

- つながり重視の地域密着型(コミュニティ・ブランチ)

どのタイプの支店が望ましいかは地域の特性に依存するでしょう。過疎化の進む地域では、機能特化型の支店(1)やスーパーの一角などに設置する移動型ポップアップ店(2)が望ましいはずです。こうした店舗ではスタッフがいなくても店内の大画面を通して相談できるからです。

一方、人々をリアル空間にとどまらせることで、多様で豊かなサービスを提供しようとするのがカフェ型(3)やコミュニティ・ブランチ(4)です。散歩の途中でふらっと立ち寄り、そこで偶然会った近所の人とお金の話になり、その場にいる行員に資産運用の相談をする。支店を単なる取引の場としてではなく、地域問題の解決やつながりの場と捉え、地域の人々に寄り添うパートナーを目指す。カフェ型やコミュニティ・ブランチには自然な流れで金融サービスを提供できるメリットがあります。

まとめ

減少する一方だった銀行支店は今後大きく変化する可能性があります。それは従来のような取引の場ではない、地域の人々がワクワクするような空間です。その空間で行われる様々な活動は「価値」(信用)となって新しい「お金」に変換され、地域経済を活性化させることにつながる。もしそうなれば、資本主義だけでない地域に根差した経済圏があちこちで生まれることになるはずです。