ネットバンキングの浸透でかつては銀行店舗で行っていた手続きの多くがスマホで出来るようになりました。バブル崩壊以降、銀行店舗は減少傾向にあります。 |

銀行店舗をアップデートする

暗いイメージしかない銀行店舗

みなさんは「銀行店舗」と聞いて何をイメージされるでしょうか?

- お金の引き出し・振込みをする場所

- いつも混んでて待たされる

- 堅苦しい感じ

若干私のバイアスが入ってますが、おおよそこんな感じではないでしょうか。「暗い」「出来れば行きたくない」場所。銀行店舗に行くときは病院やお役所に行くのと同じ感覚のような気がします。

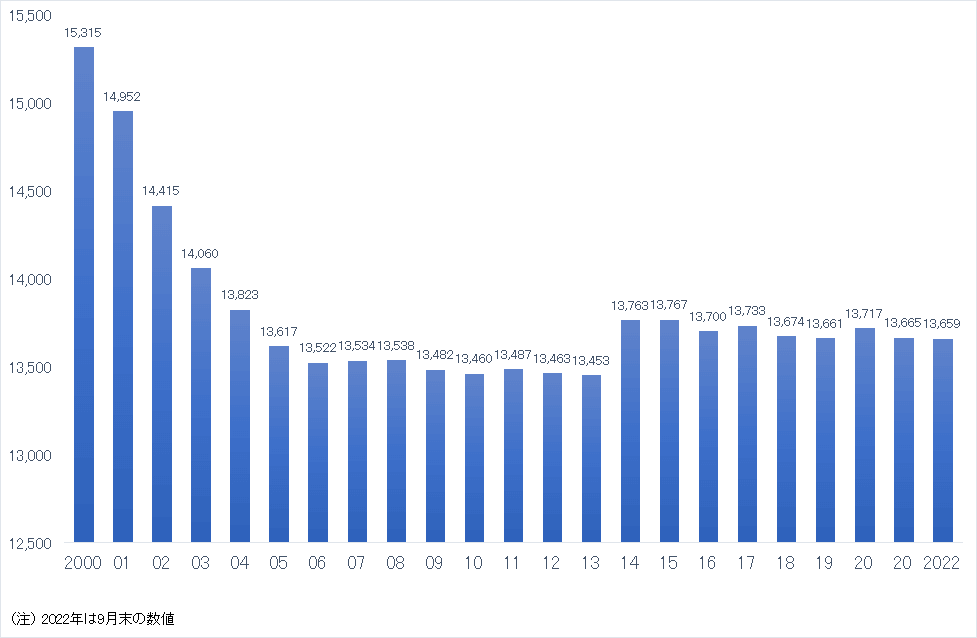

そんなネガティブなイメージを反映するかのように、銀行店舗数はバブル崩壊後から急減し、その後下げ止まったものの増加に転じる気配はありません(下図)。

預金取扱金融機関(信金・労金除く)の有人店舗数の推移

銀行店舗は今後数年間で約 1,000 店舗が減るとも言われています(大和総研調べ)。低迷する収益に新型コロナウイルスの感染拡大が追い打ちをかけ、銀行店舗の再編は避けて通れない状況です。

さらにネットによる金融サービスがこれに追い打ちをかけます。最近は銀行もネットサービスを強化しており、手持ちのスマホで簡単に振込ができます。さらにキャッシュレス化の流れで現金支払いの機会も減り、以前のようにATMで現金を引き出す場面はめっきり減りました。

「ネットのほうが便利」でいい?

ネットサービスの浸透で私たちは銀行店舗からどんどん足が遠のくようになっています。これに対する皆さんの反応は、

- ネットの方が便利でいいじゃないか

- 店舗に行く時間が節約できてよい

といったところでしょう。たしかに私もそう思います。しかしそれはあくまで「これまでの銀行店舗と比較するとネットのほうが便利になった」という話です。これまでの銀行店舗とは何か。それは一言でいうと、

「手続きの場」です。

銀行店舗から足が遠のくのはそこが面倒な「手続きの場」だからです。しかし銀行店舗が「手続きの場」ではなく別の空間になるとしたらどうでしょう。私はこのまま銀行店舗が減ってしまうのは実にもったいないと感じます。銀行店舗がもし楽しい空間に変化すれば決して遠ざかったりしないでしょう。

銀行店舗が楽しい空間になるとはどういうことか。ヒントは小売業界にあります。

小売業界に学ぶ 「交換の場」から「体験の場」へ

ネットがこれだけ浸透する中、この命題は実店舗を持つすべての企業に突き付けられているところです。この命題に答えられない企業は実店舗を捨ててネットサービスに移行しています。銀行業界も近い将来そうなってしまう可能性は十分あります。

そんな中、実店舗の意義について一歩先を進んでいるのが「小売業界」です。銀行と小売は別々の業界ですが、「店舗経営」という点では共通の問題を抱えています。

なぜ小売業界が実店舗のあり方について真剣に取り組んでいるのか。それはアマゾンやアリババといったネット界の怪物企業が小売業界の頂点に君臨しているからです。コストコやカルフールなど大手ブランドでさえアマゾンの脅威に怯えています。小売の実店舗は効率よく商品を届ける流通チャネルの役割を担ってきました。しかし今はアマゾンを利用するほうが効率よく商品が手に入る時代です。

既存の小売業界がアマゾンに負けているのは実店舗が商品を手に入れる場、すなわち「交換の場」とみなされているからです。お金を支払って欲しい商品を手に入れる。それだけならわざわざ時間をかけて実店舗に足を運ばなくてもアマゾンで1クリックすれば交換が済むわけです。

アマゾンと同じ土俵に乗っていては負けは目に見えている。そこで実店舗を持つ小売業界は消費者が2つの顔(人格)を持っていることに注目します。

1つ目の顔は「合理的な消費者としての顔」。「なるべく早く」「なるべく品質がよく」「なるべく安く」。そんな消費者にとって買い物はモノを手に入れるための手段にすぎませんので、短時間でストレスなく買い物できるアマゾンが圧倒的に優位に立ちます。

2つ目の顔は「情緒的な消費者としての顔」。「この作り手を応援したい」「友人と楽しく買い物がしたい」。そんなモードの消費者にとってアマゾンの買い物は味気がないものです。作り手の思いを体感するために時間をかけて実店舗に足を運んで商品を手に取ってみたいと思うのです。

この2つの顔のどちらを引き出すのか。それは消費者に接する小売側にあります。前者の消費者にとって買い物は「交換の場」、後者の消費者は「体験の場」です。前者ではアマゾンに到底かなわない。そこで既存の小売業者が注目したのは後者です。「商品を売らないショールーミング」「作り手との対話」など、実店舗を「体験の場」に変えることで消費者の中の情緒的な顔を引き出す。ネット空間では出せない価値をリアルで提供することでアマゾンと差別化を図ろうとしています。

銀行店舗を「手続きの場」から「体験の場」へ

機能で切り分ける限界

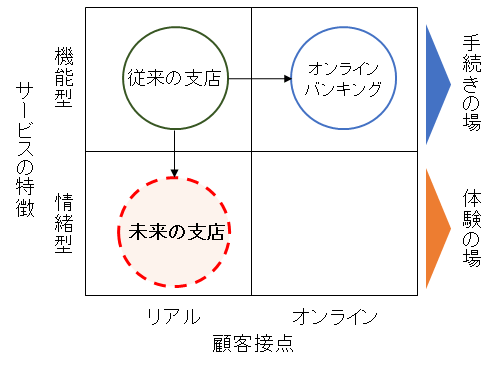

話を銀行店舗に戻します。銀行店舗が直面している問題も小売業界とまったく同じです。先ほどの消費者の2つの顔と銀行サービスの関係を紐づけると以下のようなイメージになります。

合理的な消費者としての顔 ⇒ 手続きの場⇒ ネットバンキング

情緒的な消費者としての顔 ⇒ 体験の場⇒ 未来の銀行店舗

銀行店舗の未来

これまで銀行店舗は「手続きの場」として役割を果たしてきましたが、今やネットバンキングのほうが圧倒的に便利です。しかもアマゾンなどの怪物企業は金融を含む生活エコシステムすべてを取り囲もうとしています。「手続きの場」としての優位性が失われた今、目指すべきは小売業界と同様「体験する場としての銀行店舗」です。

現在各行が進めている店舗戦略の底流にある発想は「脱フルバンキング」です。各店舗の機能を縮小化することで経費を削減し、より付加価値の高い業務に資源を振り向けるのが狙いです。融資渉外専門などの特化型店舗、フィンテック店舗、移動店舗車といった店舗再編が検討されています。

こうした実店舗を機能で切り分けようとする試みは「手続きの場」の効率化にはなるかもしれませんが「体験の場」の実現には程遠いものです。最近は空きスペースの活用としてコンビニやカフェを入れる店舗もありますが、金融サービスとの相乗効果を狙ったケースは少ないです。銀行店舗はあくまで金融業として魅力ある空間を目指さなくてはいけません。

お金の行き先にあるストーリーを伝える

では銀行店舗を「体験の場」に変えるにはどうすればいいのでしょうか。

キーになるのが「ストーリー」です。金融というと無味乾燥なイメージしか浮かばないかもしれませんが、金融はストーリーの宝庫です。お金の行き先には様々な景色(ストーリー)があるからです。

- 自分が投資したお金がどのような活動に使われているか

- そこで活動する人々がどのような思いで働いているか

今の金融機関は顧客のこうした思いに十分応えていません。銀行店舗は金融の持つストーリー性を伝えるには絶好の空間になります。例えば以下のようなケースを銀行店舗で体験できたらどうでしょう。

【ケース1】 【ケース2】 |

この2つのケースは私が想像したものですが、銀行店舗を体験の場に変えることができれば銀行店舗は資金の出し手と受け手の交流拠点となるはずです。

ケース1は銀行業に小売業のスパイスを加えたものです。店舗の空きスペース活用も、銀行店舗内にコンビニを入れる「金融+小売」という発想ではなく、金融の魅力を伝えるためのコンビニ「金融×小売」とすれば、「金融のプロがつくる金融体験の場」としてアマゾンなど怪物企業との差別化につながるでしょう。

最近の投資信託はインデックス型の商品が多くなっていますが、ケース2のような顧客ニーズは確実にあります。ひふみ投信のように「顔の見える運用」を標榜する運用会社もありますので、投信の組み入れ対象の商品を体感する場として銀行店舗は最適です。

銀行店舗を「金融を体験する場」に変えるには規制の問題などクリアすべき課題が山積しています。しかし小売業界の例が示すように、実店舗は迫りくる怪物企業への有効な対抗手段になります。今こそゼロベースで「銀行店舗とは何か」を問い直す時期に来ているのではないでしょうか。

【補記】最近の銀行店舗数の下げ止まりの謎

本記事冒頭の銀行店舗数のグラフをみると、2006年頃に下げ止まって2014年から若干増加しているのがわかります。しかしこれをもって「銀行は再び銀行店舗を重視するようになった」と判断するのは早計です。

ここ数年の銀行店舗数の増加は県外進出によるものです。どういうことか。

ネットバンキングやコンビニの料金支払いの浸透で顧客の銀行店舗離れが加速しています。来店客数の減少で地銀の多くは県内だけで収益を維持することが困難となり、やむなく県外に進出せざるを得なくなっている。結果として銀行店舗数が増加に転じているというわけです。

つまりここ数年の銀行店舗数の増加は県内で食えなくなった結果であり、残念ながら本記事で紹介したような銀行店舗の再定義による結果ではありません。

銀行店舗をストーリーを伝える空間に変えるのはそう簡単なことではないということでしょう。