激化する投信安売り競争

個人向け金融商品の代表といえば「投資信託」です。ご存知の方も多いと思いますが、投資信託にかかる手数料がここ数年下がり続けています。手数料引き下げ傾向は年々加速化し、「投信安売り競争」の様相を呈しています。ちなみに私が新卒で入社した会社は投信会社ですが、手数料がここまで低下する時代がくるとは想像もしていませんでした。

投資信託の手数料には、購入時にかかる「販売手数料」と保有期間中に差し引かれる「信託報酬」があります。信託報酬は運用会社、販売会社、信託銀行の3社にそれぞれに支払われますが、一般的には、約9割が販売会社と運用会社に払われ、残る1割が信託銀行というケースが多いようです。

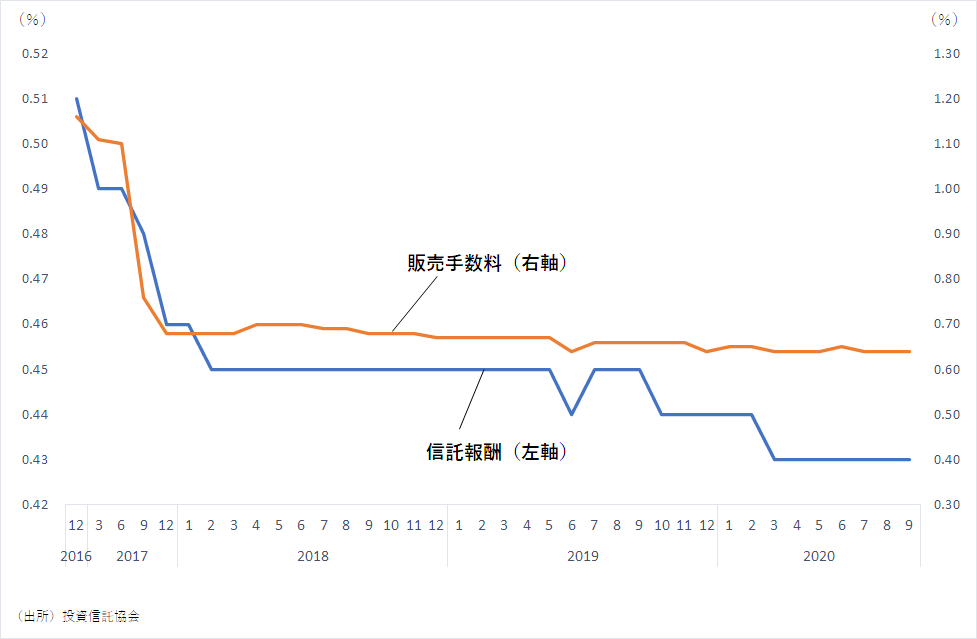

下のグラフはインデックスファンドの販売手数料と信託報酬の推移を示しものですが、2016年と2017年に大幅に低下し、その後も緩やかに下げり続けているのがわかります。グラフはインデックスファンドですが、アクティブファンドやETF(上場投信)など他の投信の手数料も同じ傾向にあります。

投信の販売手数料と信託報酬は低下(インデックスファンド)

手数料引下げ競争の背景

投信の手数料がこれほど低下した背景にはなにがあるのでしょうか。

ネット証券による価格破壊

一つはネット証券の影響です。ネット証券大手のSBIアセットマネジメントが昨年9月に設定した「SBI・バンガード・S&P500インデックス・ファンド」の信託報酬は0.0938%(税込み、以下同じ)と0.1%を割りました。先ほどのグラフをみても、インデックスファンドの信託報酬は平均で0.4%台ですので、この水準がどれだけ破壊的に低いのかがわかります。

このSBIショックを受け、投信業界ではさらに安売り競争が過熱化しています。三菱UFJ国際投信が今年1月に設定した「MSCI全世界株指数」に連動する上場投信の信託報酬は0.0858%です。上場投信の信託報酬は業界平均で0.3%程度ですので、0.2%以上も低い水準ということになります。

長期投資への関心が高まる

もう一つの理由は、個人の資産形成として長期投資への関心が高まったことがあげられます。「老後2000万円問題」が一時話題になりました。老後に2000万円不足するかどうかは世帯の収入支出の状況やライフスタイルによって大きく異なるのですが、これだけ話題になったのは、それだけ多くの人が老後に不安を抱えているということです。

老後資金に対する不安の高まりを受け、積み立てNISAや個人型の確定拠出年金(IDECO)などを通じて長期投資に対する関心が高まりました。運用期間が長くなるほどコストがリターンに与える影響は大きくなります。

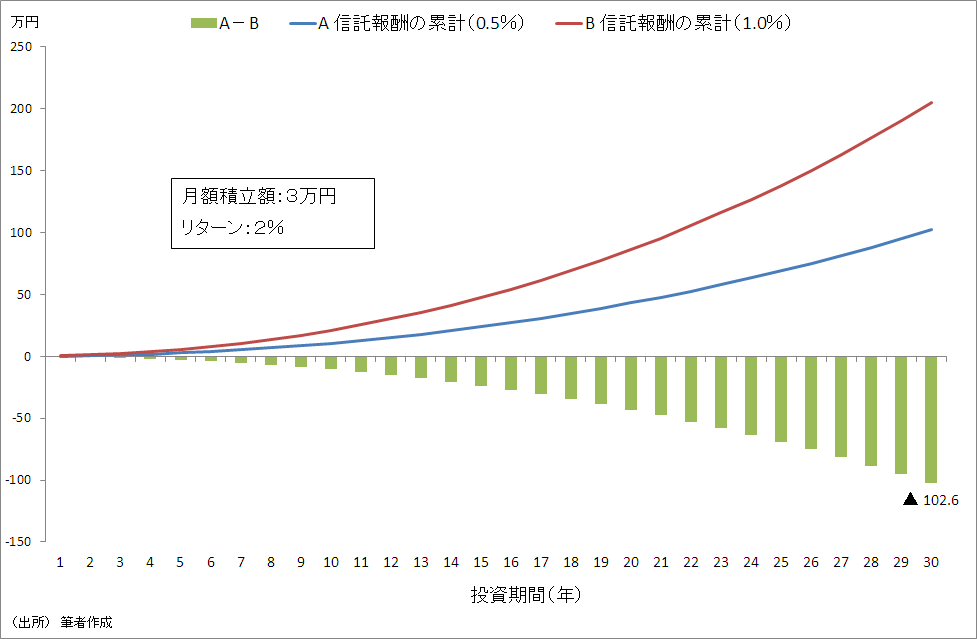

下のグラフは毎月3万円ずつ30年間投信積み立てを行った場合、信託報酬が0.5%違うとどれだけコストに差が出るかをざっくり計算したものです。信託報酬が1%だった場合の累積コストは約200万円ですが、0.5%になると約100万円となり、結果として100万円の差が生じます。このように長期投資ではコストがリターンに大きく影響してきますので、必然的に手数料の安い投信に人気が集まるわけです。

信託報酬によって変わる保有コスト

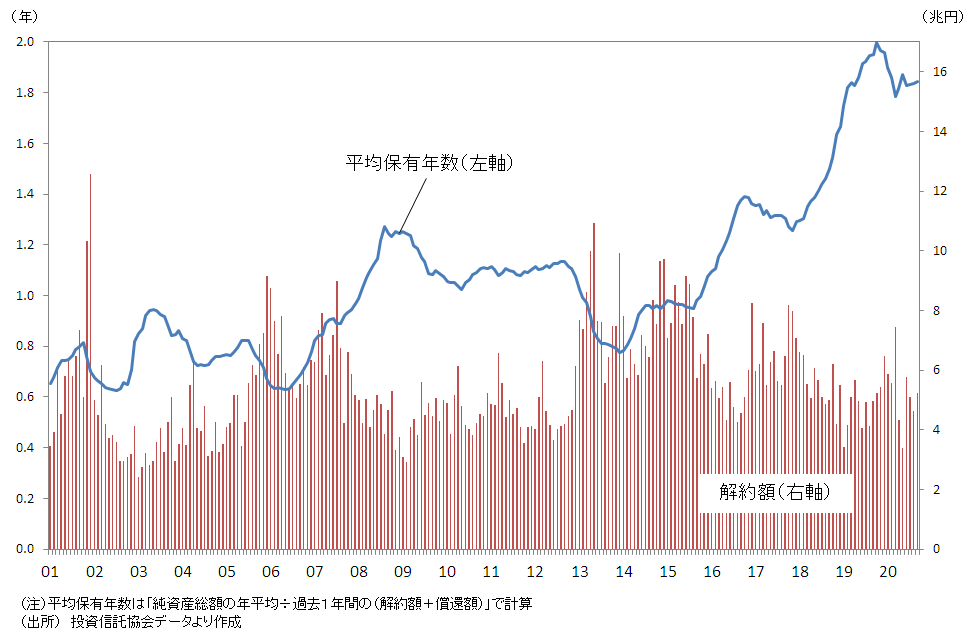

長期投資への関心の高さは、投信の保有期間をみてもわかります。下のグラフは公募投資信託(株式投信+公社債投信)の平均保有期間を示したものです。2016年頃から解約額が減るとともに保有期間が大きく伸びているのがわかるでしょう。短期保有であれば、市場の変化に応じて解約や購入を行う行動は一定の合理性がありますが、長期保有となると解約は不合理な結果を招きやすくなります。

投信の平均保有期間の推移

金融庁も手数料引き下げを要求

金融庁も投信の手数料引き下げを強く要求してきました。

金融庁は2014年頃から投資信託の統合を促してきました。投信の数が急増し、手数料が過去最高水準に達していたため、投資家不利益が生じていると判断したためです。投信の統廃合や投資家の書面による承認決議を撤廃するなど、管理コストを圧縮することで手数料引き下げを促してきました。

2016年の金融庁部会では手数料引き下げに向けた議論が活発に行われています。「売れ筋上位5本の投信の平均販売手数料が米国の0.59%に対し、日本では3.20%」「銀行窓口で販売されている複雑な商品設計の外貨建て一時払い保険が他の金融商品より手数料が高い」といった事例を上げ、手数料の引き下げを要求しています。

苦しむ投信会社

目立つ業績悪化

当然ですが、売上の根幹となる販売・運用手数料の引き下げ競争は投信会社にとって大きなダメージとなります。公募投信を運用する投信会社の2020年3月期の業績は11社中7社が減収となったようです。

20年3月期の投信残高は若干減少していますが、それ以上に信託報酬の安いインデックス投信やETFに資金が流入したことで収益が悪化したとみられます。三菱UFJ国際投信は株価指数に連動する投信で常に業界最低水準に報酬を引き下げ続ける投信を持つ会社ですが、先のSBIショック後に「eMAXIS Slim 米国株式(S&P500)」の信託報酬を0.165%から0.0968%に引き下げました。同社の投信全体では資金は流入超でしたが、こうした対抗措置の影響で収益には結びつかなかったようです。

レッドオーシャン化する投信市場

今の投信安売り競争は、かつて製造業や小売業が経験してきた状況と酷似しています。技術的な差別化要因がなくなった商品はコモディティ化し、そうした商品を売るには値下げに頼るしかないという状況です。技術的な差別要因のないインデックス投信やETFはコモディティ商品の典型ですので、取りうる手段は手数料の引き下げしかありません。まさにレッドオーシャン市場です。

レッドオーシャン市場で生き残るには「規模」を拡大する以外ありません。三菱UFJ国際投信など大手投信会社は自ら安売り競争の世界に入り、規模拡大による生き残りを目指しているようにみえます。いち早く安売り競争に入った米国の投信会社は、規模拡大で生き残りを図っています。

米国の投信会社のように安売り&規模拡大で生き残る選択もあるでしょうが、日本は米国のようにはいかない理由があります。それは日本の投信市場はパイが小さいことです。安売り競争で規模を拡大しようにもパイ自体が小さければ自ずと限界が生じます。

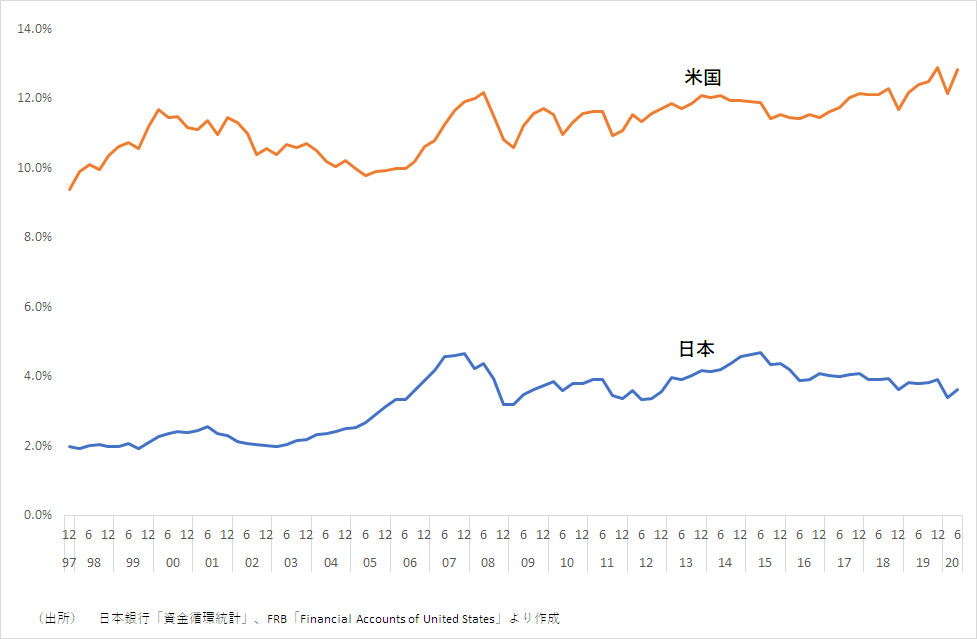

投信残高は米国が約10兆ドル(約1260兆円)、日本が約68兆円です。米国の投信市場は日本の18倍の市場規模を持つため、米国の運用会社は手数料を引き下げても規模拡大で生き残れるわけです。金融資産に占める投信の割合を比較してもその違いは歴然としています(下図)。

家計金融資産に占める投信の割合(日米比較)

コスト以外に特色は出せないのか

インデックス投信しかない市場って

このように日本の投信市場は規模がまだ小さいため、安売り&規模拡大というビジネスモデルも持続性がありません。

もちろん投信市場は今後さらに拡大する余地は十分あります。投信という商品は本来長期投資に適している商品ですので、若い世代の資産形成における重要性は一層高まるでしょう。

しかし今後仮に投信市場が拡大しても、商品のほとんどが手数料の低いインデックス投信であれば、そこで生き残れる投信会社は数社でしょう。コモディティ化によるレッドオーシャン市場からは逃れられないわけです。

数社しかいない市場で豊かな生態系は形成できません。安売り競争&規模拡大だけの市場では業界として限界が見えています。

商品選択より資産配分って

みなさんの中には、投信業界が多様な生態系を形成しなくても、顧客にとっては手数料が安ければそれでいいではないかという意見もあるでしょう。そうなった場合、つまりほとんどの商品がインデックス投信になると、資産運用は「どこの投信会社のどの商品を買うか」より「資産配分をどう決めるか」が重要になります。

商品選択から資産配分が重要になると、投信会社よりファイナンシャルプランナーのようなコンサル・アドバイスをする会社が資産運用の主役となります。現に今、ラップ口座やSMA(セパレートリー・マネージド・アカウント)といった投資一任サービスへのニーズが増加しています。

「顔が見える運用」

このまま安売り競争が続けば、投信市場はいずれインデックス投信だらけになるでしょう。投信会社はいよいよ装置産業化していきます。リスク・リターンの最適化を図りたい顧客にとっては、資産配分のすぐれたアドバイザーがいれば何ら問題ないようにも思えます。

しかし、個人金融資産のほとんどがインデックス投信だけというのはどうしたものでしょう。インデックス投信は市場全体に投資をするものですので、何百もある投資先の顔などよくわかりません。あるのはリスクとリターンのみという世界です。

顔の見える投資をしたければ個別株を買えばいいという意見もあるでしょう。確かにその通りですが、投資の知識があまりない人に個別株はハードルが高くリスクも大きいです。それほど高度な知識がなくても投資を身近に感じることができる。それが投資信託の利点でもあるはずです。

知識がなくても顔の見える投資がしたい。ひふみ投信(レオス・キャピタルワークス株式会社)はこうした顧客ニーズに応える商品・サービスを提供する投信会社として知られています。ひふみ投信が掲げるのは、「成長企業に投資する」「守りながらふやす運用」「顔が見える運用」です。

私は以前、同社に呼ばれたことがあるのですが、そこで話したテーマは「ミレニアル世代の価値観と消費行動」です。ミレニアル世代と言われる若い世代が、顔の見える投資に関心があるのでは、という問題意識を持っているようでした。たしかにクラウドファンディングやSDGsファンドのような金銭的リターンとは別の原理で動く投資商品に関心があるのは若い世代でです。

コストの安いインデックス投信もあれば顔の見えるアクティブファンドもある。投資信託を通じて様々なスタイルの投資が実現できるようになれば、投信業界は豊かな生態系を形成できるのではないでしょうか。